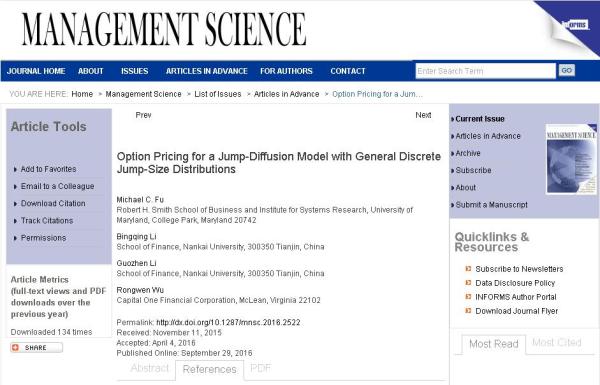

南开新闻网讯(记者 吴军辉 通讯员 宫旭)记者11月8日获悉,我校金融学院教授李冰清在基于“跳扩散模型”的期权定价理论研究领域获重要突破。李冰清及其合作者在诺贝尔经济学奖获得者Robert C. Merton提出的“跳扩散模型”的基础上,创造性地提出了一种更具一般性的“跳扩散模型框架”,大幅提高了欧式期权价格推导的精准度和效率。介绍该工作的论文发表于管理学国际顶级学术期刊Management Science(《管理科学》)上。

美国马里兰大学帕克分校教授Michael C. Fu、南开大学金融学院博士生李国桢、美国第一资本金融公司的Rongwen Wu为该论文的共同作者。

期权是购买方支付一定的期权费后所获得的在将来允许的时间买卖一定数量基础商品的选择权。期权价格是期权合约中唯一随市场供求变化而改变的变量,它的高低直接影响到买卖双方的盈亏状况,是期权交易的核心问题。

在国际衍生金融市场的形成发展过程中,期权的合理定价是困扰投资者的一大难题,而期权定价也是所有金融应用领域最复杂的数学问题之一。上世纪六七十年代,计算机、先进通讯技术的广泛应用,使得利用复杂期权定价公式解决这一难题成为可能。

1973年,基于几何布朗运动的“扩散模型”所推导的Black-Scholes欧式期权定价公式(简称BS定价公式),对衍生品模型定价具有划时代意义,是第一个完整的期权定价模型。在过去的几十年中,投资者通过计算器运用BS期权定价模型,将这一抽象的数字公式转变成了大量的财富。

但是,在BS定价公式被成功而“独霸性”地运用到实际定价中时,却遇到了一些与实际数据不符的现实考验。大批学者对此作出了研究,并试图给出比“扩散模型”更吻合现实数据的模型。诺贝尔经济学奖获得者Robert C. Merton于1976年创造性地提出的“跳扩散模型”。

此后,“跳扩散模型”便被普遍地用于资产定价的理论研究和实际应用当中。人们发现了“跳扩散模型”精确定价的关键在于对跳过程分布的描述是否准确,以及不同的市场在不同的时期所拥有的跳过程并不相同等问题。

四十多年来,一批学者不断完善、扩展跳扩散模型的假设,试图给出新的欧式期权解析定价公式。然而,关于跳扩散模型下的期权定价的理论研究,也始终只有两种跳分布假设下得到了解析定价公式,即Robert C. Merton的对数正态分布假设和Steven G. Kou的对数双指数分布及其扩展分布假设。

基于以上问题,李冰清及其合作者创造性地提出了一个更一般性的“跳扩散模型框架”。该模型框架使得其上的欧式期权价格的推导不依赖于所选择的跳分布假设。“也就是说,我们得到了适用于任何一种跳分布假设的欧式期权定价的解析解,尤其是包括实证分布在内的非参数分布。数值结果显示该模型十分高效、精确,并具有良好的稳健性和灵活性。”李国桢介绍。

Management Science(《管理科学》)杂志编辑给予该工作较高的评价。他们认为,该成果克服了现有文献当中在识别参数跳分布的类型时所面临的困难,因而非常重要。尤其是,它提供了一个直接将服从实证分布的跳过程结合进资产定价模型的潜在工具。因此,这篇文章在期权定价和随机模型方面都提供了重要的贡献,必将吸引学界和业界瞩目。

Management Science(《管理科学》)是国际公认的管理学科领域顶级国际期刊,在管理科学与运筹学领域世界排名首位。该杂志成立于1954年,由美国运筹学与管理科学学院主办,每年从全世界接受论文的录取率仅为6%左右,是管理科学、运筹学领域研究者最为关注的学术期刊之一。

论文链接:http://pubsonline.informs.org/doi/ref/10.1287/mnsc.2016.2522